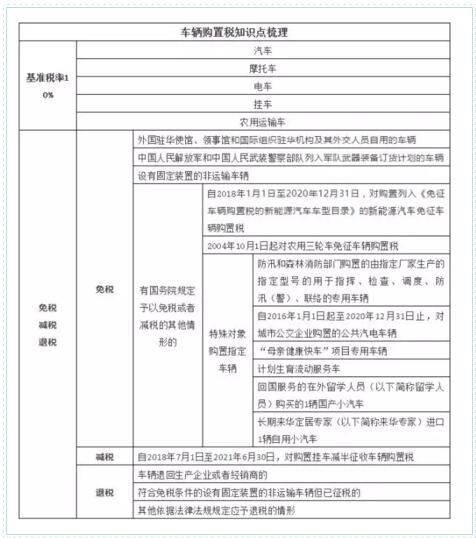

西安逸诚财税福利来袭!车辆购置税知识点大放送

车辆购置税知识点大放送

随着社会的发展与进步

车已经成为人们出行的主要交通工具

人们对车的购买需求与日俱增

面对这种现象随之而来的是

车购税等一些列问题

我们先来梳理一下

知识点梳理

政策依据

《中华人民共和国车辆购置税暂行条例》(中华人民共和国国务院令第294号)

《车辆购置税征收管理办法》(国家税务总局令第33号)

国家税务总局关于修改《车辆购置税征收管理办法》的决定(国家税务总局令第38号 )

《财政部 国家税务总局关于减征1.6升及以下排量乘用车车辆购置税的通知》(财税〔2016〕136号)

办税实操

国内个人缴纳车辆购置税需要携带哪些资料?

答:一、根据《车辆购置税征收管理办法》(国家税务总局令第33号)第七条规定:“纳税人办理纳税申报时应如实填写《车辆购置税纳税申报表》(以下简称纳税申报表),同时提供以下资料:

(一)纳税人身份证明;

(二)车辆价格证明;

(三)车辆合格证明;

(四)税务机关要求提供的其他资料。”

二、根据《国家税务总局关于车辆购置税征收管理有关问题的公告》(国家税务总局公告2015年第4号)第四条规定:“办法第七条所称纳税人身份证明、车辆价格证明、车辆合格证明,分别如下:

(一)纳税人身份证明

1.内地居民,提供内地《居民身份证》或者《居民户口簿》(上述证件上的发证机关为非车辆登记注册地的纳税人在申报纳税时需同时提供车辆登记注册地的居住证或者暂住证)或者军人(含武警)身份证明。

(二)车辆价格证明

1.境内购置车辆,提供销售者开具给纳税人购买应税车辆所支付的全部价款和价外费用的凭证,包括统一发票(发票联和报税联)或者其他有效凭证。

2.进口自用车辆,提供《海关进口关税专用缴款书》、《海关进口消费税专用缴款书》或者海关进出口货物征免税证明。

(三)车辆合格证明

1.国产车辆,提供整车出厂合格证明(以下简称合格证)或者车辆电子信息单。

2.进口车辆,提供车辆电子信息单、《中华人民共和国海关货物进口证明书》或者《中华人民共和国海关监管车辆进(出)境领(销)牌照通知书》或者《没收走私汽车、摩托车证明书》。

(四)税务机关要求提供的其他资料。

车辆购置税的缴税期限如何规定?

答:(1)根据《中华人民共和国车辆购置税暂行条例》(中华人民共和国国务院令第294号)第十三条规定:

“纳税人购买自用应税车辆的,应当自购买之日起60日内申报纳税;进口自用应税车辆的,应当自进口之日起60日内申报纳税;自产、受赠、获奖或者以其他方式取得并自用应税车辆的,应当自取得之日起60日内申报纳税。车辆购置税税款应当一次缴清。”

(2)根据《车辆购置税征收管理办法》(国家税务总局令第38号)第六条规定:

“免税车辆因转让、改变用途等原因,其免税条件消失的,纳税人应在免税条件消失之日起60日内到主管税务机关重新申报纳税。免税车辆发生转让,但仍属于免税范围的,受让方应当自购买或取得车辆之日起60日内到主管税务机关重新申报免税”。

(3)根据《国家税务总局关于车辆购置税征收管理有关问题的公告》(国家税务总局公告2015年第4号)规定:

“三、办法第五条所称购买之日,是指《机动车销售统一发票》(以下简称统一发票)或者其他有效凭证的开具日期。进口之日,是指《海关进口增值税专用缴款书》或者其他有效凭证的开具日期。取得之日,是指合同、法律文书或者其他有效凭证的生效或者开具日期。”

办理地点如何规定?

根据:《车辆购置税征收管理办法》(国家税务总局令第33号)第三条规定:

纳税人应到下列地点办理车辆购置税纳税申报:

(一)需要办理车辆登记注册手续的纳税人,向车辆登记注册地的主管税务机关办理纳税申报;

(二)不需要办理车辆登记注册手续的纳税人,向纳税人所在地的主管税务机关办理纳税申报。

热点答疑

哪些单位和个人需要缴纳车辆购置税?

答:根据《中华人民共和国车辆购置税暂行条例》(中华人民共和国国务院令第294号)第二条规定:“本条例第一条所称单位,包括国有企业、集体企业、私营企业、股份制企业、外商投资企业、外国企业以及其他企业和事业单位、社会团体、国家机关、部队以及其他单位;所称个人,包括个体工商户以及其他个人。”

车辆购置税的应纳税额如何进行计算?

答:根据《中华人民共和国车辆购置税暂行条例》(中华人民共和国国务院令第294号)第四条规定:“车辆购置税实行从价定率的办法计算应纳税额。应纳税额的计算公式为:应纳税额=计税价格×税率。”

第六条车辆购置税的计税价格根据不同情况,按照下列规定确定:

(一)纳税人购买自用的应税车辆的计税价格,为纳税人购买应税车辆而支付给销售者的全部价款和价外费用,不包括增值税税款。

(二)纳税人进口自用的应税车辆的计税价格的计算公式为:

计税价格=关税完税价格+关税+消费税

(三)纳税人自产、受赠、获奖或者以其他方式取得并自用的应税车辆的计税价格,由主管税务机关参照本条例第七条规定的最低计税价格核定。

第七条国家税务总局参照应税车辆市场平均交易价格,规定不同类型应税车辆的最低计税价格。

纳税人购买自用或者进口自用应税车辆,申报的计税价格低于同类型应税车辆的最低计税价格,又无正当理由的,按照最低计税价格征收车辆购置税。

车辆购置税的税率如何确定?

答:根据《中华人民共和国车辆购置税暂行条例》(中华人民共和国国务院令第294号)第五条规定:“车辆购置税的税率为10%。”

购买新能源汽车是否可以免征车辆购置税?

答:根据《财政部 税务总局 工业和信息化部科技部关于免征新能源汽车车辆购置税的公告》(财政部公告2017年第172号)规定:

一、自2018年1月1日至2020年12月31日,对购置的新能源汽车免征车辆购置税。

二、对免征车辆购置税的新能源汽车,通过发布《免征车辆购置税的新能源汽车车型目录》(以下简称《目录》)实施管理。2017年12月31日之前已列入《目录》的新能源汽车,对其免征车辆购置税政策继续有效。

逾期缴纳车辆购置税是否需要缴纳滞纳金

如何计算?

根据《中华人民共和国税收征收管理法》:“第三十二条 纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。”